Wielu przedsiębiorców, zarówno dużych, jak i małych, boryka się z problemami związanymi z finansowaniem bieżącej działalności. Ich najczęstszym pomysłem jest poszukiwanie źródeł finansowania w obsługującym ich banku, gdzie niejednokrotnie pierwszym wybór pada na kredyt obrotowy lub inny produkt dłużny banku. Przedsiębiorcy, nieświadomi alternatywnych możliwości finansowania, wybierają ofertę kredytową, ograniczając tym samym swoje zdolności finansowe na przyszłość oraz bardzo często blokując środki trwałe, firmowe lub prywatne, ustanawiając na nich zabezpieczenie kredytu.

Wzięcie kredytu na potrzeby finansowania bieżącej działalności może okazać się najłatwiejsze, trzeba jednak pamiętać, że jest to produkt obciążony dużymi kosztami i ryzykiem. Jak już wspomniałem, samo wzięcie kredytu może istotnie ograniczyć nasze zdolności finansowe w przyszłości, jak i finansowanie działalności bieżącej przy jego udziale, może okazać się rozwiązaniem doraźnym, a co najgorsze, nieskutecznym. Należy bowiem pamiętać, że z uwagi na udzielane przez nas odroczone terminy płatności w wyniku braku zapłaty przez kontrahentów możemy pozostać nie tylko z niezapłaconą fakturą, ale także z długiem i kosztami związanymi z jego obsługą.

Wydaje się, że taka sytuacja niekoniecznie musi stanowić problem dla dużych firm osiągających kilkunasto- czy kilkudziesięciomilionowe obroty. W tym wypadku jednak należy zastanowić się, czy zawarcie umowy kredytu obrotowego, bardzo często o wielomilionowym limicie, nie wpłynie na zmianę możliwości finansowych naszej spółki w sytuacji, gdy rzeczywiście będziemy potrzebować finansowania, np. na zakup nowych maszyn czy rozbudowę przedsiębiorstwa.

O faktoringu słów kilka

W tym momencie pojawia się pytanie, czy istnieją inne, alternatywne rozwiązania finansowania działalności bieżącej spółki? Odpowiedź, jak wskazuje sam tytuł artykułu, jest twierdząca, a w mojej ocenie jednym z najlepszych rozwiązań jest tzw. faktoring. Oczywiście produkt ten nie jest kierowany do wszystkich podmiotów. Jego głównymi odbiorcami będą przede wszystkim firmy, które:

- prowadzą sprzedaż z odroczonym terminem płatności, zwłaszcza z długimi terminami płatności,

- utrzymują stałą współpracę z kontrahentami,

- poszukują elastycznych form finansowania działalności bieżącej.

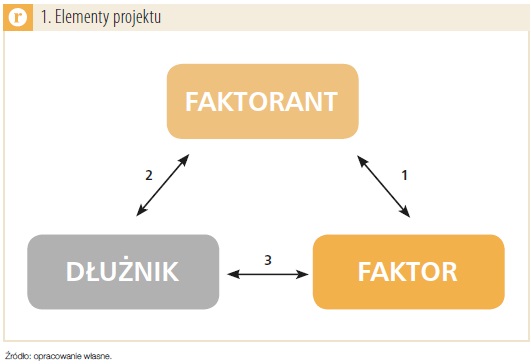

W tym miejscu należy chwilowo przerwać wywód, aby pokrótce objaśnić strony umowy faktoringu:

- faktor – to bank lub inna wyspecjalizowana instytucja zajmująca się skupem wierzytelności i świadcząca dodatkowe usługi na rzecz faktoranta,

- faktorant – to przedsiębiorca, któremu z mocy zawartej umowy przysługuje prawo żądania zapłaty w związku z dostarczonymi towarami lub usługami,

- dłużnik – to odbiorca towarów lub usług zobowiązany do zapłaty wierzytelności na rzecz faktoranta, w przypadku umowy faktoringu dłużnik dokonuje zwrotu wierzytelności faktorowi.

Wracając do tematu, najistotniejszym aspektem umowy faktoringu z perspektywy faktora będzie fakt sprzedaży towarów i usług z odroczonym terminem płatności przez potencjalnego faktoranta. Elementem centralnym umów faktoringu jest oczywiście przelew wierzytelności, błędne jednak będzie założenie, że jest to ich jedyny aspekt. Faktor w ramach umowy faktoringu świadczy szereg innych usług, w tym m.in.: usługi doradcze, wywiadownię gospodarczą i ocenę kontrahentów.

Z prawnego punktu widzenia faktor wykonuje co najmniej dwie z czterech czynności:

- finansuje bezsporne i niewymagalne należności,

- prowadzi sprawozdawczość i konta dłużników,

- egzekwuje należności,

- przejmuje ryzyko wypłacalności odbiorcy1.

Pozostałe 76% artykułu dostępne jest dla zalogowanych użytkowników serwisu.

Jeśli posiadasz aktywną prenumeratę przejdź do LOGOWANIA. Jeśli nie jesteś jeszcze naszym Czytelnikiem wybierz najkorzystniejszy WARIANT PRENUMERATY.

Zaloguj Zamów prenumeratę Kup dostęp do artykułuMożesz zobaczyć ten artykuł, jak i wiele innych w naszym portalu Controlling 24. Wystarczy, że klikniesz tutaj.