W codziennej analizie finansowej możemy napotkać wiele modeli służących do wyceny różnych klas aktywów finansowych. Jednym z nich jest NPV (Net Present Value – wartość bieżąca netto). Model ten przy zastosowaniu stopy dyskontowej pokazuje nam, jaką wartość w bieżącym momencie będą miały przyszłe przepływy finansowe netto z inwestycji bieżącej jutro.

Z zagadnieniem zmiany wartości pieniądza w czasie mamy do czynienia już od starożytności, kiedy to po raz pierwszy rozpoczęto pożyczanie pieniądza na procent. W latach 30. XX w., w efekcie wielkiego kryzysu ekonomicznego, teoria ta została wyposażona w poważne narzędzia matematyczne dzięki Irvingowi Fisherowi i książce „Teoria stopy procentowej”.

Model (DCF korzystający ze wskaźnika NPV) jest jednym z kilku uznanych modeli wyceny aktywów finansowych i ma szerokie zastosowanie. W rozszerzonej wersji oparcie znajduje się m.in. w przepisach dotyczących wyceny funduszy inwestycyjnych w rozporządzeniu Ministra Finansów w sprawie szczególnych zasad rachunkowości funduszy inwestycyjnych (art. 30 ust. 1 pkt 1).

W założeniu model ma nam pokazać, czy w określonych przez nas warunkach i przy zakładanej stopie dyskonta nasza inwestycja jest racjonalna, a zdyskontowane przepływy pieniężne są na tyle atrakcyjne, że przewyższają alternatywną inwestycję kapitału.

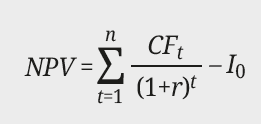

Gdzie:

NPV – wartość bieżąca netto,

CFt – przepływy gotówkowe netto,

r – stopa dyskontowa,

Io – nakłady początkowe,

t – kolejny okres inwestycyjny.

Wzór jest bardzo prosty i łatwo się go oblicza, w szczególności przy zastosowaniu dedykowanych funkcji w Excelu. Jakie wartości może przyjmować wyżej wymieniony wskaźnik?

Jeżeli NPV > lub = 0, to inwestycja jest sensowna ekonomicznie i inwestor co najmniej nie straci, uwzględniając zmianę wartości pieniądza w czasie. Przy takich wartościach wskaźnika należy uznać inwestycję za opłacalną.

Jeżeli NPV < 0, to inwestor po zaangażowaniu w inwestycje, przy założonej stopie dyskonta, uszczupli swój majątek, to znaczy, że model jednoznacznie wskazuje na to, że nie warto angażować się w dane inwestycje kapitałowe.

Zalety i ograniczenia modelu

Model jest użyteczny, ponieważ uwzględnia zmianę wartości pieniądza w czasie, co nie ma miejsca przy zastosowaniu statycznych modeli wyceny papierów wartościowych. Ma to zasadnicze znaczenie przy szacowaniu przyszłych zdarzeń, w których mamy szansę porównać potencjały inwestycji alternatywach, w szczególności przy zastosowaniu stopy wolnej od ryzyka (zazwyczaj przyjmuje się do takiej wyceny oprocentowanie skarbowych papierów dłużnych, bonów, obligacji etc.), a także możemy dokonać porównania średniorocznych stóp zwrotu dla całego indeksu dużych, małych i średnich przedsiębiorstw z GPW, jak również do poszczególnych branż.

Kolejną zaletą jest uwzględnienie wszystkich przepływów pieniężnych związanych z inwestycją w dany papier wartościowy. Metody stabilne określają bieżącą wartość przedsiębiorstwa bez uwzględniania przepływów inwestycyjnych.

Pozostałe 69% artykułu dostępne jest dla zalogowanych użytkowników serwisu.

Jeśli posiadasz aktywną prenumeratę przejdź do LOGOWANIA. Jeśli nie jesteś jeszcze naszym Czytelnikiem wybierz najkorzystniejszy WARIANT PRENUMERATY.

Zaloguj Zamów prenumeratę Kup dostęp do artykułuMożesz zobaczyć ten artykuł, jak i wiele innych w naszym portalu Controlling 24. Wystarczy, że klikniesz tutaj.

Źródło: Dotacje i fundusze nr 28/2019